- 2008

Круглый стол "Аналитика и отчетность: на чем строим и что автоматизируем"

Журнал "Банки и технологии" опубликовал отчет о результатах круглого стола "Аналитика и отчетность: на чем строим и что автоматизируем", который прошел в рамках XIV Международного форума разработчиков интегрированных банковских систем. На этой встрече представители банков и разработчиков банковского ПО обсудили приоритеты автоматизации выпуска отчетности. Анкетирование, проведенное на круглом столе Ассоциацией российских банков и компанией Intersoft Lab, позволило дополнить полученные сведения о востребованности BPM-технологий для выпуска отчетности в современных банках в условиях кризиса.

Приоритетная задача автоматизации подготовки банковской отчетности – реализация требований регуляторов, прежде всего, Банка России. К такому выводу пришли участники круглого стола «Аналитика и отчетность: на чем строим и что автоматизируем?», который состоялся на XIV Международном форуме разработчиков интегрированных банковских систем.

Актуальность темы для российских кредитных учреждений подтвердило отсутствие свободных мест в конференц-зале. Дискуссия собрала более 50 представителей московских и региональных банков, в их числе: «Транскапиталбанк», «Агропромкредит», «Московский индустриальный банк», «Татфондбанк», «Газэнергопромбанк», «Стратегия», «Морской акционерный банк», «Северная казна», «Национальный космический банк», «УРСА Банк», «Старбанк», «Энерготрансбанк», «Челябинвестбанк», «Трансстройбанк», «Европейский», «ФаиБанк», «Региобанк» и др.

Модератором круглого стола выступила Юлия Амириди, эксперт АРБ, заместитель генерального директора Intersoft Lab по развитию бизнеса. В рамках дискуссии были представлены решения для автоматизации аналитических задач и подготовки отчетности компаний Intersoft Lab, «БИС», «Технос-К», R-Style Softlab.

|

Стояла цель не только показать возможности программного обеспечения, но и выявить первоочередные задачи автоматизации банковской отчетности. В итоге обсуждения были определены следующие ИТ-приоритеты: на первом месте – автоматизация подготовки обязательной отчетности для Банка России, на втором – отчетности по МСФО и управленческой отчетности, на третьем – налоговой отчетности.

По оценкам участников мероприятия, распространенные в банках технологии выпуска отчетов на основе АБС не удовлетворяют современным требованиям регуляторов. Наиболее остро стоит вопрос с отчетностью для Банка России, который существенно расширил за последние годы требования по составу отчетности и технологии их формирования. Для банковских групп и многофилиальных банков ситуация усложняется при эксплуатации различных АБС. Поэтому сегодня для многих банков проблема №1 – повышение качества данных для подготовки обязательной отчетности, поскольку АБС не предоставляют всей необходимой для этих целей информации, снижение трудоемкости подготовки отчетности и оперативная поддержка изменений законодательства.

Задача поддержки стандартов МСФО, о которой так много говорили 2 года назад, для большинства банков сейчас уходит на второй план. По мнению участника круглого стола – Дмитрия Коновалова, заместителя начальника службы управления рисками «Транскапиталбанка», это, возможно, объясняется тем – «что те, кто очень сильно были этим обеспокоены, сейчас уже решили свои задачи по вхождению в капитал иностранных компаний и банков, поэтому для многих этот вопрос отпал». В связи с мировым финансовым кризисом, скорее всего, рейтинг этой задачи не повысится в ближайшее время.

Автоматизации налоговой отчетности в этом обсуждении был поставлен низкий приоритет, ходя для ряда банков, в частности для тех, кто активно работает на рынке ценных бумаг, проблема остается открытой. Как отметила начальник управления внутреннего контроля Банка «Стратегия», Царева Наталья Борисовна: «С переходом на новый план счетов, новый порядок учета, вопрос налоговой отчетности несколько утратил злободневность. Но для некоторых банков задача, по-прежнему, очень важна. Это зависит от того, какие операции банк совершает, на каком сегменте он работает. Если банк занимается традиционно банковскими операциями, какими является кредитование, и часть активов в этом сегменте, то актуальность налоговой отчетности не так велика. А вот если банк работает на рынке ценных бумаг, там уже это вопрос очень серьезный».

|

Для автоматизации круга задач, обозначенного представителями банков, сегодня применяются аналитические системы на основе хранилища данных или системы класса BPM (Business Performance Management – управление эффективностью бизнеса). Системы строятся на основе комплекса BI-инструментов и предлагают готовые отраслевые модели процессов управления и подготовки отчетности. Выделяют три основных составляющих таких решений:

- Хранилище данных, которое опирается на модель данных для финансовой индустрии, выстраиваемое на основе промышленных компонентов: СУБД и интеграционной платформы.

- Прикладные компоненты – бизнес-приложения, реализующие расчетные алгоритмы и регламенты процессов управления и подготовки отчетности банка.

- Средства анализа и выпуска отчетов.

Об этом говорят аналитики ведущих исследовательских компаний мира (Gartner, IDC, Forrester Research) и такую архитектуру сегодня используют для своих продуктов ведущие западные и российские разработчики ПО для поддержки управления и аналитических функций.

Разработчики ПО, участвовавшие в дискуссии, были единодушны в том, что в основе решения для автоматизации банковской отчетности должно быть хранилище данных. Это, прежде всего, позволит создать качественную базу для формирования отчетов. Однако чтобы обеспечить успешность реализации проекта в конкретном банке, не построение хранилища должно стать самоцелью, а решение реальных прикладных задач заказчика.

Разработчики познакомили участников круглого стола со своими решениями для подготовки отчетности.

Компания Intersoft Lab представила BPM-систему на платформе хранилищ данных «Контур». В составе системы для построения хранилища данных используются промышленные инструменты: СУБД Oracle и интеграционная платформа Informatica PowerCenter. Для анализа отчетности применяется платформа Oracle Business Intelligence и MS Excel. Приложения системы, реализуют модель финансового управления банком, которая поддерживает выпуск более 60 обязательных форм отчетности для Банка России на основе интегрированных из различных систем первичных данных бухгалтерского учета и договоров. Кроме задач подготовки отчетности, модель обеспечивает автоматизацию технологий планирования и бюджетирования, управления доходностью, управления рисками.

Компания «Технос-К» познакомила с практикой построения аналитической подсистемы отчетности с помощью отраслевой корпоративной системы Banking Data Warehouse, которую IBM создал специально для банковского анализа.

R-Style Soflab рассказала о необходимости использования в составе информационно-аналитических систем модулей для управления справочниками, представила свой продукт для построения хранилища данных – RS-DataHouse.

Компания «БИС» показала возможности применения в качестве платформы для построения системы отчетности интегрированной банковской системы «Бисквит» и представила аналитическую систему «Ассамблея», предназначенную для получения обязательной управленческой отчетности и анализа финансовых показателей распределенного банка. Система обеспечивает эффективную интеграцию данных для подготовки отчетности из АБС «Бисквит».

Выдержки из дискуссии: представители банков задают вопросы разработчикам ПО

Какие варианты решения проблемы выпуска отчетности по данным нескольких различных АБС могут быть предложены?

БИС: «Если в банке не используется централизованная АБС, с которой on-line работают все филиалы, и автоматически есть все проводки в центре, тогда полные данные реплицируются из АБС филиалов в голову, там создается некое хранилище данных. В нашем случае, оно совпадает по структуре данных с АБС «Бисквит». Дальше обычными средствами «Бисквит» можно просматривать информацию по всем филиалам».

Intersoft Lab: «В хранилище, т.к. оно предлагает единую модель, которая отличается от модели АБС, но при этом позволяет эти данные унифицировать и собрать из различных источников. Можно приводить целый ряд различных примеров, один из наглядных – пример «ТрансКредитБанка», у которого собирается в единое хранилище детальная информация, вплоть до проводок, договоров и конкретных операций».

Как обеспечить выпуск on-line отчетности, когда собрать данные в хранилище не успеваете?

БИС: «Если, допустим, информация из филиалов еще не получена в главном офисе, а нужен доступ к конкретной информации в филиале, возможна такая технология: сотрудник из главного офиса может непосредственно зайти в базу филиала, и там посмотреть необходимую информацию».Intersoft Lab: «В этом случае необходим доступ к источникам. Федеративный доступ, когда на уровне отчета производятся запросы. Запрос делается к транзакционной системе, и оттуда уже поступают детализированные данные по конкретным проводкам и операциям. Такое решение позволяет реализовать платформа Oracle BI, которую мы используем в своих проектах».

Загрузка происходит сразу в хранилище или в какой-то оперативный склад, где происходит процедура очистки?

БИС: «В тех реализациях с хранилищем данных, которые мы делаем, специальных процедур очистки не было – не стояло такой задачи».

Технос-К: «Что касается предварительной очистки, если подходить к решению как к распределенной системе, и пользователю, и разработчику нет необходимости знать, на какой стадии система организует фильтрацию и очистку данных».

Intersoft Lab: «Очистка данных может производиться на любом этапе ETL-процесса (extract, transform, loading), т.е. на уровне извлечения, на уровне трансформации данных на интеграционном сервере, либо на уровне загрузки непосредственно в хранилище данных. Данные с ETL-процесса поступают в Staging Area и затем распределяются по объектам хранилища, либо на этом этапе производится целый ряд различных бизнес-проверок или проверок качества данных. В каждом конкретном проекте распределять вычислительную нагрузку между этими тремя этапами можно по-разному, в зависимости от того, какие ресурсы свободны».

Сколько форм отчетности автоматизировано в ваших решениях?

БИС: «Не могу сказать точную цифру, очень много».

Технос-К: «Я знаю, что их уже больше сотни, и они продолжают наращиваться».

Intersoft Lab: «В принципе, количество отчетных форм, которые необходимо сдавать в ЦБ, 60-70 форм – это те формы, которые имеет смысл делать на хранилище».

Подготовка обязательной отчетности имеет наивысший приоритет

С целью выяснения текущего состояния и перспектив автоматизации подготовки нормативной и управленческой отчетности участникам круглого стола, участникам было предложено ответить на вопросы анкеты. Анкетирование проводилось компанией Intersoft Lab при поддержке Ассоциации российских банков.

Результаты опроса подтвердили основной тезис высказываний, звучавших на круглом столе: наиболее важной задачей сегодня является подготовка отчетности для регуляторов, а наиболее предпочтительным инструментом – хранилище данных.

Ниже представлены основные результаты исследования.

Приоритеты автоматизации: в центре внимания кризис

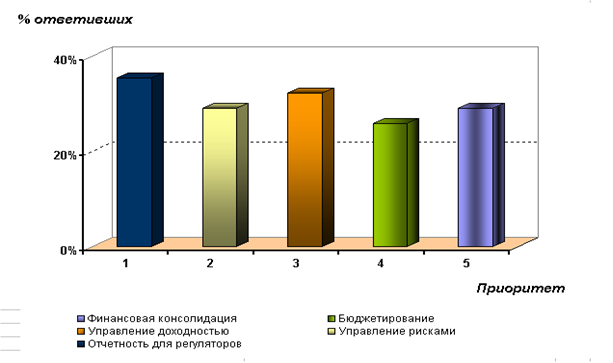

Участникам круглого стола было предложено расставить приоритеты автоматизации управленческих задач, стоящих перед банком в 2008-2009 годах по пятибалльной шкале. Наиболее приоритетной задачей сегодня является удовлетворение требованиям регуляторов - этого мнения придерживаются чуть менее 40%. На второе место участники опроса наиболее часто ставили управление рисками (такой ответ содержится в 29% анкет). Наконец, если говорить о задаче номер 3, то наивысший отклик получило управление доходностью - 32%1 респондентов (рис. 1).

|

Что же касается финансовой консолидации, бюджетирования и планирования, то, очевидно, что эти задачи либо уже автоматизированы у большинства опрашиваемых, и, таким образом, являются основой для развертывания системы управления доходностью, либо рассматриваются респондентами как составная часть комплексного IT-проекта, конечной целью которого является управление доходностью и подготовка отчетности, которые и имеют более высокий приоритет. Первые потрясения на финансовом рынке, несомненно, заставили банкиров сфокусироваться на самых важных в условиях усиливающегося кризиса задачах: выполнении законодательных требований, контроле рисков и сокращении расходов.

Подготовка отчетности: грядут перемены

Как показал опрос, текущий уровень автоматизации подготовки ключевых видов банковской отчетности (обязательной по РПБУ, МСФО, налоговой и управленческой) не является приемлемым и в подавляющем большинстве случаев банки планируют перейти к новой технологии подготовки отчетности.

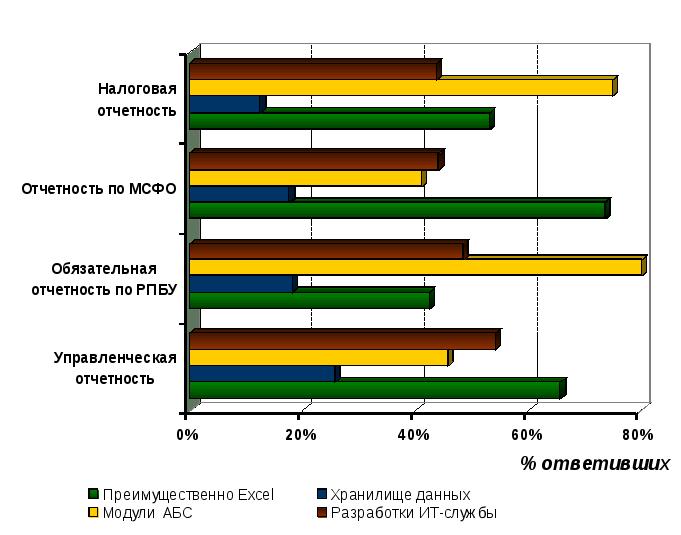

Сегодня для подготовки управленческой отчетности и отчетности по МСФО банки чаще всего используются электронные таблицы (Microsoft Excel), а подготовка отчетности для Банка России (по РПБУ) осуществляется с помощью специализированных модулей в составе автоматизированных банковских систем (рис. 2) и собственных программных разработок банков.

|

Вообще программные средства, созданные специалистами IT-служб, занимают второе место по частоте использования во всех перечисленных задачах, кроме подготовки налоговой отчетности.

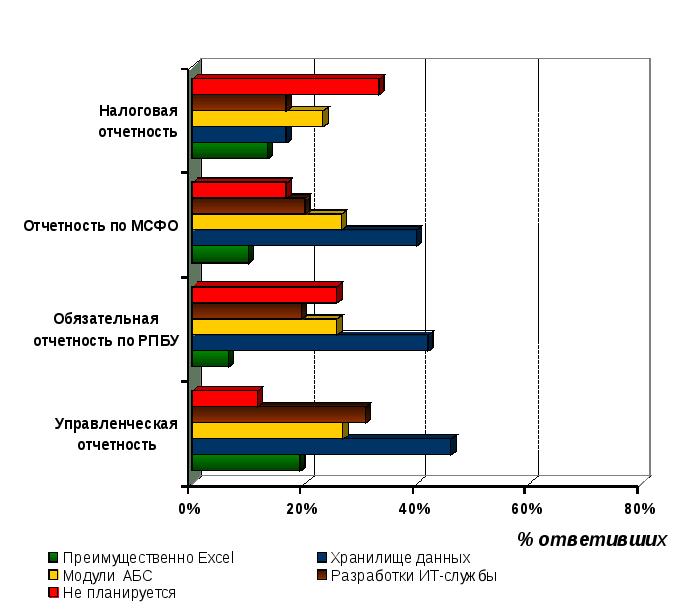

Отрадно, что такая ситуация, по мнению участников опроса, не продлится долго. Так, подавляющее большинство респондентов на вопрос о планируемом изменении технологии подготовки отчетности ответило положительно (рис. 3). Это означает, что банки пересматривают свои подходы к решению этой задачи, переходят к стратегическому мышлению, начинают применять перспективные технологии.

|

Как следует из рисунка 3, среди планируемых к внедрению средств автоматизации отчетности наиболее часто упоминаются хранилища данных, что еще раз подтверждает высказывания участников круглого стола о том, что хранилища данных является предпочтительной платформой для автоматизации банковской отчетности.

Исключение составляет задача подготовки налоговой отчетности, но в целом, как отмечали выступавшие, эта задача имеет высокий приоритет не для всех банков, что и объясняет отсутствие планов по смене технологии выпуска налоговых форм.

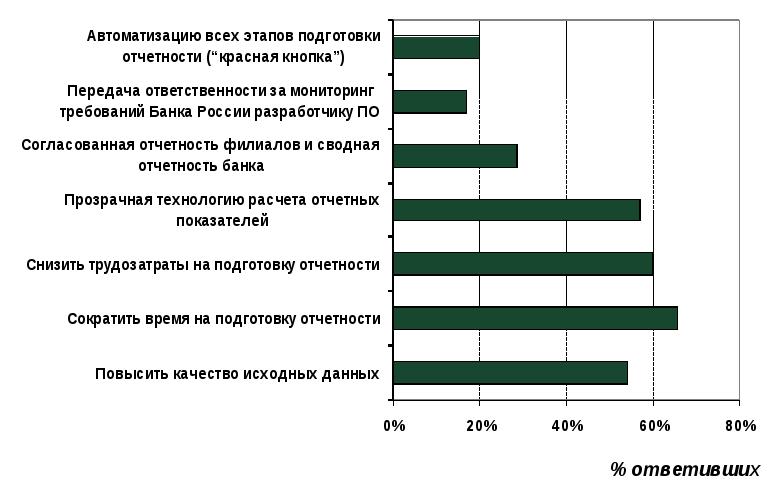

Не стали открытием и ожидания банковских автоматизаторов от смены системы автоматизации подготовки отчетности по РПБУ для Банка России (рис. 4).

|

Среди наиболее часто цитируемых выгод от внедрения такой системы – сокращение времени на подготовку отчетности (65%) и снижение трудозатрат (60%), а также прозрачная технология расчета отчетных показателей (57%) и повышение качества данных (54%). Это неудивительно: по оценке компании Intersoft Lab, российский банк тратит в среднем 192 дня в год на сбор данных для подготовки пруденциальной отчетности. Внедрение хранилища данных позволяет сократить время подготовки отчетности в четыре с половиной раза.

Несомненно, сегодня это имеет принципиальное значение, так как позволяет банку сократить расходы и сосредоточиться на решении других не менее важных в условиях финансового кризиса задачах: контролировании рисков и управлении банковской доходностью.

Напоминание об этом было размещено на сувенирах, которые получили участники анкетирования. Ассоциация российских банков выражает благодарность всем, кто принял участие в анкетировании и тем самым помог собрать материал для объективного исследования оценки систем бизнес-аналитики банковским сообществом. Надеемся, что эта традиция обмена мнениями между представителями банков, компаниями-разработчиками и АРБ будет продолжена и получит развитие.

|

Автор: Банки и технологии

Источник: Банки и технологии, 2008, № 5