- 2012

Управление эффективностью банковского бизнеса: практика автоматизации

Специалисты Intersoft Lab представили читателям ж-ла «Бухгалтерия и банки» актуальные тенденции на рынке BPM-автоматизации. Отмечен рост внедрений решений по управлению доходностью бизнеса и выпуску обязательной отчетности.

Сегодня наиболее активными пользователями BPM-систем (Business Performance Management – управление эффективностью банковского бизнеса) являются финансовые институты. Зарубежные банки по достоинству оценили роль этих программных продуктов в банковском бизнесе, их возможности по контроллингу и оптимизации затрат. Аналогичная ситуация и в России, где почти четверть потребителей BPM-систем приходится на долю кредитных учреждений. И этому есть простое объяснение, ведь по сути наличие BPM-системы можно рассматривать как неотъемлемый атрибут эффективной кредитной организации. Именно о таких системах и пойдет речь в статье.

В основе автоматизированных систем управления эффективностью бизнеса (Business Performance Management, BPM) лежат хранилища данных, в которых консолидируется информация, поступающая из учетных систем различных подразделений и филиалов банка. Функциональность BPM-систем охватывает такие процессы, как стратегическое управление, планирование и бюджетирование, управление доходностью, финансовая консолидация и подготовка регуляторной и финансовой отчетности.

Хранилища данных – обязательное условия «классической» BPM-системы

Такие компетентные западные исследовательские компании, как Gartner, IDC, Forrester Research, выделяют хранилище данных в качестве основного программного компонента BPM. К настоящему моменту, когда технология шагнула на качественно новый уровень, происходит переоценка роли хранилищ данных. Сегодня хранилища данных – это не просто источник информации для BI-систем, они стали важнейшим элементом аналитической инфраструктуры кредитных учреждений. Банковские корпоративные хранилища данных обеспечивает работу различных приложений и технологий Business Intelligence и управления, поддерживает прямую и обратную связь с транзакционными приложениями.

На российском рынке распространились три модели построения банковских хранилищ данных: внедрение коммерческих хранилищ данных; заказные разработки; внутренние разработки. В отличие от систем, создаваемых «под заказчика», коммерческое хранилище данных – это тиражируемое решение. В его основе лежит отраслевая логическая модель данных, обеспечивающая возможность внедрять хранилище данных у разных клиентов одной отрасли с небольшими модификациями.

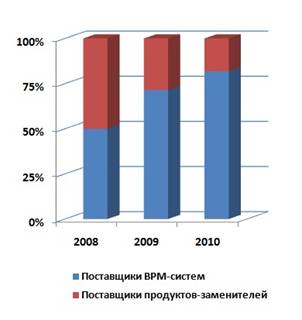

В последние годы наблюдается рост относительной доли заказчиков, отдающих предпочтение «классическим» BPM-системам и коммерческим хранилищем данных (рис. 1). что можно считать показателем зрелости российского банковского рынка BPM.

Рис. 1. Количественное соотношение российских банков – заказчиков BPM-систем и банков, предпочитающих продукты-заменители

Напомним, что «классические» BPM-системы опираются на единую финансовую модель и позволяют получать прогнозные, плановые и фактические значения интегрированного баланса, отчетов о прибылях и убытках и движения денежных средств. Модель является основой корпоративного хранилища данных, которое обеспечивает выверенное представление финансовой информации.

Ключевые тенденции на рынке банковской аналитики

Российский рынок BPM-систем, как и мировой, в целом оправился от кризиса 2008–2009 гг. Доказательством может служить тот факт, что в 2010 году был зафиксирован рост внедрения ИТ-решений, обеспечивающих поддержку управления эффективностью бизнеса. Эта тенденция продолжилась и в 2011 году.

С началом экономической стабилизации изменились ключевые тренды банковского рынка BPM-систем. В ближайшие годы его основными направлениями развития станет автоматизация процессов управления доходностью и подготовки обязательной отчетности (рис. 2).

Рис. 2. Рейтинг востребованности BPM-компонентов в 2009–2010 гг.

Как свидетельствуют результаты опроса директоров банков Восточной Европы, финансовый сектор возвращается к стратегиям роста. На первый план выходят задачи управления доходностью. Управление активами и пассивами, трансфертное управление ресурсами, управление рентабельностью бизнеса – применение этих технологий позволяет выявить дополнительные возможности развития, стимулирования и повышения прибыльности бизнеса.

Поддержку указанных технологий обеспечивают современные ВРМ-системы, с помощью которых можно получать управленческую отчетность по бизнес-направлениям, продуктам, клиентам, центрам финансовой ответственности и т. д. ВРМ-решения реализуют методику функционально-стоимостного анализа (Activity Based Costing), позволяющую выполнить точную калькуляцию себестоимости банковских продуктов, проектов, целевых программ, бизнес-процессов, клиентских направлений и пр., дать оценку их рентабельности и выявить возможности для повышения доходности. Для автоматизации задач по управлению прибыльностью банка на уровне структурных подразделений (центров ответственности) в составе BPM-систем разработаны приложения для трансфертного управления ресурсами.

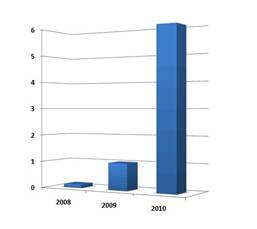

Итоги первого посткризисного года показали увеличение спроса на приложения для управления доходностью со стороны отечественных банков (рис. 3).

Рис. 3. Цепной коэффициент роста проектов по внедрению ИТ-решений для управления доходностью в российских банках (по данным обзора CNews «Рынок ИТ: итоги 2010. Подготовка к облачной лихорадке»)

Тенденция эта характерна и для 2011 года. Целый ряд масштабных проектов автоматизации управления доходностью в банках России и Казахстан начала в

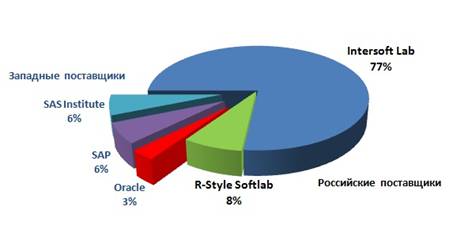

Особенность сегмента рынка BPM – малое количество поставщиков, которые могут предложить тиражные приложения для управления доходностью. Это связано прежде всего со сложностью задачи (что отмечено и западными аналитиками) и отсутствием готовых методических моделей BPM, ориентированных на специфику российского бизнеса (западные модели требуют существенной адаптации). В российском банковском секторе таких поставщиков можно пересчитать по пальцам одной руки. (рис.4).

Рис. 4. Доли поставщиков ИТ-приложений, предназначенных для управления доходностью в российских банках (на основании количества контрактов, заключенных в 2000–2010 гг.)

Еще одно направление, интерес к которому будет только нарастать в ближайшие годы, – автоматизация обязательной отчетности. Доля таких проектов в 2010 году в целом выросла по сравнению с 2009 годом по всем отраслям рынка (см. рис. 2). Однако перед банками задача по обеспечению технологической поддержки для выпуска регуляторной отчетности стоит наиболее остро.

Такая ситуация на российском рынке отражает общемировой тренд, что стало прямым следствием ужесточения законодательных норм для банковской индустрии. В посткризизный период правительства продолжили реформирование финансовых систем своих стран, и сегодня банки озабочены требованиями целого ряда новых соглашений и актов, таких как «Базель III», акт Додда-Франка (the Dodd-Frank Wall Street Reform) и др. По мнению западных аналитиков, технологии составления отчетности для регуляторов еще долго будут оставаться приоритетной областью инвестиций для банков.

Меры, принимаемые надзорными органами, направлены в числе других ключевых целей на обеспечение финансовой прозрачности банков. Поэтому кредитным учреждениям придется позаботиться о качестве исходной информации для отчетности. Практика выполнения проектов автоматизации отчетности в российских банках подтверждает необходимость контроля качества данных. Их несогласованность в корпоративных системах, отсутствие нужной информации, дублирование и ошибки – это те проблемы, на решение которых уходит основное время при реализации проектов. При слиянии капиталов нескольких кредитных организаций возникают серьезные трудности с консолидацией данных, особенно при использовании в каждом из объединяющихся банков различных методологий учета. Применение интеграционных инструментов при построении BPM-систем на основе хранилищ данных позволяет собрать данные из источников, очистить, согласовать, обогатить и консолидировать их. С помощью интеграционной платформы данные в разных системах будут синхронизированы, то есть актуальны и достоверны в любой момент времени.

Недавно компания Intersoft Lab реализовала проект автоматизации подготовки консолидированной обязательной отчетности в ОАО «АБ «РОССИЯ» для поддержки присоединения к нему ЗАО «Газэнергопромбанк». В рамках масштабного проекта было развернуто хранилище данных на СУБД Oracle, организован сбор и консолидация учетных данных из АБС двух банков, автоматизирован выпуск основных форм консолидированной обязательной отчетности реорганизованного банка.

BPM-функциональность, которая неизменно занимает первые места мирового рейтинга востребованности, – бюджетирование и планирование. По оценке аналитиков Gartner, основные заказчики BPM-систем – финансовые отделы, которые отдают предпочтение приложениям для бюджетирования, планирования и прогнозирования.

Для российских банков сохранила свою актуальность задача сметного планирования и контроля затрат, которая особо остро стояла в период экономического спада. Компания Intersoft Lab продолжила развитие проектов построения систем, осуществляющих ИТ-поддержку управления административно-хозяйственными затратами, в таких финансовых организациях, как АКБ «Транскапиталбанк», ОАО «ТрансКредитБанк» и др. В 2011 году «Транскапиталбанк» распространил систему управления затратами на базе BPM-платформы «Контур», эксплуатируемую с 2009 года, на всю региональную филиальную сеть. «ТрансКредитБанк» модернизировал решение для планирования и контроля исполнения сметы: были оптимизированы процессы коллективного планирования расходов в онлайн-режиме, ускорен процесс согласования и исполнения платежей, расширен состав и уровень детализации управленческой отчетности для банковского топ-менеджмента.

[1] Автоматизация управления доходностью в банке «Возрождение» / Обзор «ИТ в банках и страховых компаниях 2011» // Сайт CNews (http://http://www.cnews.ru/reviews/free/banks2011/case/case4.shtml)

Автор: А. Кудинов, Е. Трунова

Источник: Бухгалтерия и банки, 2012, № 2, с. 41-43