Актуальные проекты

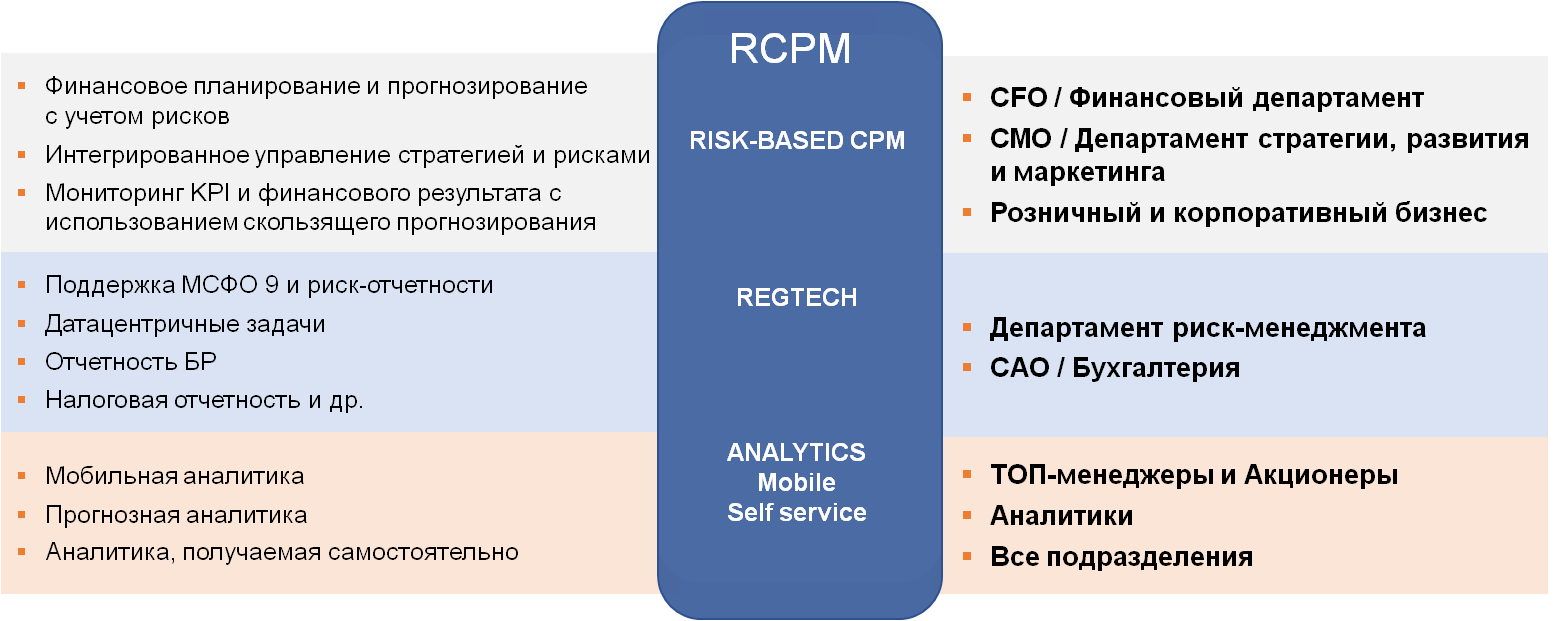

Сегодня банки начинают активно использовать новые возможности (R)CPM-систем для поддержки вызовов последних лет, связанных с необходимостью внедрения проактивных моделей управления бизнесом, усилением риск-ориентированного надзора, мобилизацией бизнес-среды и стремлением пользователей к аналитической самостоятельности.

Познакомьтесь с проектами банков, которые первыми внедрили в составе своих систем управления эффективностью новую функциональность для планирования и прогнозирования с учетом рисков, реализации RegTech-задач, аналитического самообслуживания и получения мобильной аналитики.

Автоматизация управления эффективностью, основанного на рисках, в Банке ЦентрКредит

В 2018 году Банк ЦентрКредит задал новый вектор развития эксплуатируемой CPM-системы «Контур» и внедрил на ее основе новую функциональность для риск-ориентированного финансового планирования на основе прогнозной аналитики.

Банк автоматизировал прогнозирование текущего состояния портфеля кредитов и депозитов и «новых» портфелей на основании установленных целей. Прогнозирование выполняется с учетом поведенческих характеристик клиентов и особенностей регионов. Также прогнозируется состояние «плохого» и «хорошего» кредитного портфеля с учетом кредитных рисков.

На основе прогнозов формируется финансовый план банка с глубокой детализацией до уровня бизнес-направлений, подразделений, банковских продуктов и др. Для эффективного мониторинга исполнения плана выполняется скользящее прогнозирование портфеля и финансового результата с учетом предполагаемых рисков.

Результаты проекта:

- Департамент планирования и финансов получил инструменты автоматизированного планирования и прогнозирования и стал партнером для бизнеса, помогающим получать качественные планы и достигать целей.

- Бизнес может планировать свою деятельность не в объемах, а на уровне сегментированного финансового результата до уровня бизнес-направлений, подразделений, банковских продуктов. В результате бизнес-подразделения могут видеть, какую доходность на конец года может принести каждый продукт, оперативно ее отслеживать и корректировать планы.

- Бизнес-подразделения и филиалы освобождены от ручной подготовки прогнозов в электронных таблицах. Выросла скорость получения и качество прогнозов, рассчитанных по данным договоров и построенным с учетом предполагаемого поведения клиентов и других риск-факторов.

- Существенно сокращены сроки проведения кампании по планированию.

- Прогнозная аналитика помогает не только при планировании, но и при контроле исполнения плана. В любой момент можно вычислить прогнозное состояние текущего портфеля и финансового результата.

Автоматизация CRS-отчетности для ФНС в МОСОБЛБАНКЕ

В 2019 году МОСОБЛБАНК использовал платформу «Контур» для реализации новых RegTech-задач и автоматизировал с ее помощью процессы подготовки сведений о финансовых счетах иностранных

клиентов в соответствии с международным стандартом обмена финансовой информацией CRS. Для реализации новой задачи в системе была настроена витрина данных, структура которой полностью покрывает предписания стандарта CRS.

Результаты проекта:

- Обеспечено качество данных, предоставляемых в ФНС.

- Функции по подготовке и отправке отчетности упростились и ускорились, подготовка данных для обработки по правилам CRS стала частью общего автоматизированного процесса сбора и проверки данных по Группе СМП Банка.

- Специалисты Службы международного комплаенс-контроля получили инструменты для оперативного мониторинга и идентификации иностранных налоговых резидентов, которые упрощают их выявление и помогают непрерывно контролировать качество этих данных.

Автоматизация управления прибыльностью и поддержка мобильной аналитики в Новикомбанке

В 2015 году Банк провел масштабную модернизацию эксплуатируемой CPM-системы «Контур»: перевел хранилище данных на СУБД Oracle и автоматизировал обновленную методику расчета финансового результата и контроля за расходами филиалов.

В 2019 году Банк расширил возможности системы и внедрил новый сервис мобильной аналитики «Референт» для топ-менеджеров. Руководители Банка получили возможность со своих смартфонов контролировать исполнение KPIs: ROE и ROA, соотношение активов и работающих активов, финансовый результат бизнес направлений и филиалов и другие показатели.

Результаты проекта:

- Финансисты банка стали выпускать отчетность по финансовому результату, сегментированную по бизнес-направлениям, точкам продаж и клиентам и скорректированную с учетом стоимости фондирования и аллокаций накладных расходов.

- Банк централизовал контроль за АХР всех филиалов.

- Топ менеджеры могут в любой момент, из любой точки мира контролировать критически важные показатели с помощью своих смартфонов.

Автоматизация управления прибыльностью и создание сервиса аналитического самообслуживания в Банке Казани

В Банке внедрено корпоративное хранилище данных и на его основе автоматизирован выпуск управленческой отчетности для детального анализа финансового результата. Для оценки прибыльности продуктов и точек продаж, а также для поддержки системы KPIs персонала в Банке автоматизирован расчет аллокаций косвенных расходов и расчет трансфертной стоимости ресурсов по методу согласованной ставки.

Чтобы предоставить бизнес-пользователям возможность самостоятельного получения произвольной аналитики из хранилища данных, в Банке создан сервис аналитического самообслуживания с использованием приложения «Показатели» платформы «Контур».

Результаты проекта:

- Повышена скорость получения отчетности, ее качество и доверие к ней руководства.

- Обеспечена подготовка детальной управленческой аналитики для информационной поддержки системы мотивации бизнес-подразделений; управления прибыльностью и расходами; управления тарифной и процентной политикой и продуктовым рядом; повышения эффективности обслуживания корпоративных клиентов Банка.

- Аналитики получили возможность самостоятельно и оперативно подготавливать отчетность для своих целей и для руководителей и специалистов банка, не обращаясь в ИТ-департамент и не затрачивая время на ожидание.

- Бизнес-подразделения и другие службы оперативно получают необходимую аналитическую отчетность, построенную на основе единого ХД, что гарантирует согласованность управленческой аналитики в масштабах всего банка.

- Любое подразделение банка может оперативно подключиться к системе и получать необходимую аналитику.

Автоматизация управления данными для МСФО9 и регуляторной отчетности

RCPM-платформа «Контур» позволяет реализовать актуальные RegTech-запросы банков: поддержать датацентричный подход к формированию отчетности и риск-ориентированные регуляторные задачи. Сегодня тиражные приложения помогают оперативно выполнять проекты автоматизации, направленные на выполнение требований МФСО 9 и ВПОДК, расчет обязательных нормативов и показателей краткосрочной ликвидности и капитала по Basel III, подготовку данных для БКИ и др.

Готовые решения дают возможность подготовить качественные данные для регулятора, автоматизированы все этапы реализации стандарта МСФО 9, включая классификацию финансовых инструментов, тестирование, оценку при признании/модификации/обесценении, прогнозирование и сценарное моделирование денежных потоков, расчет резервов и др.

В одном из последних проектов в Группе СМП Банка была автоматизирована подготовка данных по кредитным историям заемщиков для отправки в различные БКИ. На базе хранилища данных «Контур» была настроена витрина данных для выгрузки в программный комплекс Credit Registry, состав данных которой полностью отвечает требованиям законодательства.

Результаты проекта:

- Ускорена подготовка данных для обмена данными с БКИ и обеспечена технологичность этого процесса.

- Контролируется качество данных, передаваемых в БКИ.

- Витрина данных и XML-файл обновляются ежедневно, что позволяет соблюдать установленный федеральным законом пятидневный срок передачи информации в БКИ.