- 2008

Как создать идеальную систему автоматизированной подготовки отчетности для Банка России

В журнале "Банки и технологии" опубликована статья Алексея Леонтовича, директора коммерческого управления Intersoft Lab, о трех подходах к автоматизации выпуска отчетности для Банка России на основе технологии хранилищ данных: консолидация готовых отчетных форм, сбор и консолидация отчетных показателей, расчет показателей и выпуск отчетов на основе данных первичного учета в ХД. Как уточняется в последнем разделе, идеальную систему банк может построить при использовании любого из трех подходов, при условии что ресурсы будут оценены реально, проект будет разбит на этапы разумно, а усилия компании-поставщика и банка-заказчика будут сбалансированы друг с другом.

Знакомая всем картина: MS Excel, собственные разработки банка и внимательные глаза квалифицированных специалистов – так готовится обязательная отчетность. Однако статистика 2007–2008 гг. свидетельствует, что банки в массовом порядке стали искать другие способы отчитаться перед Банком России – с помощью более сложных технологий.

В последние годы выпуск обязательной отчетности все чаще стали автоматизировать на платформе хранилища данных. Например, среди всех проектов в области технологий управления эффективностью (Business Performance Management), стартовавших в банках в 2007 г., проекты подготовки нормативной отчетности были самыми многочисленными. Это свидетельствует о том, что банки стремятся усовершенствовать традиционные подходы к подготовке отчетности, в том числе к ее автоматизированному выпуску. Кратко опишу типичную организацию подготовки отчетности для Банка России (БР).

Как правило, первичный учет в банках ведут в нескольких учетных системах. Это АБС, где ведется Главная книга, и бэк-офисные модули для учета кредитов, депозитов, ценных бумаг, розничных операций и т.д., данные из которых попадают в Главную книгу. Также достаточно распространены случаи, когда отдельные участки учета все еще ведут в неструктурированных источниках данных, например в таблицах MS Excel. Иными словами, во многих банках данные для подготовки отчетности распределены по разным источникам и ни в одной из учетных систем недостаточно данных, чтобы выпускать все отчеты. К этому добавляется проблема согласования нормативно-справочной информации в разных учетных системах. Самый распространенный пример, когда справочники клиентов ведут в нескольких учетных модулях, но единообразия представления информации в этих справочниках нет. Поскольку далеко не во всех банках работают централизованные АБС, необходимо консолидировать отчетность головного офиса и филиалов.

Таким образом, процесс подготовки отчетности во многих банках сейчас выглядит так:

- часть отчетных форм в готовом виде выпускается непосредственно из АБС;

- в ходе подготовки большинства форм их отдельные части или отдельные отчетные показатели рассчитывают в разных системах, при этом процедуры таких расчетов могут быть разработаны как компаниями-производителями этих систем, так и в ИТ-подразделениях банка. Затем специалисты, ответственные за подготовку определенных форм, «склеивают» эти части полуручными способами, чаще всего с помощью Excel;

- некоторые формы готовят практически полностью вручную: бухгалтеры, отвечающие за подготовку формы, самостоятельно собирают необходимые данные (находят цифры в учетных системах, запрашивают необходимую информацию в других подразделениях банка и т.д.), самостоятельно обрабатывают эту информацию, производят расчеты и т.д.

Затем в головном офисе консолидируют отчетность, поступившую из филиалов, и готовят сводную отчетность по банку для сдачи в Банк России. Для этого применяются либо так называемые «средства малой автоматизации», разработанные, как правило, ИТ-специалистами банка, либо все тот же Excel.

С какими рисками и сложностями при этом сталкивается банк?

- Подготовка отчетности – трудоемкий и длительный процесс. И в головном офисе, и в филиалах банка работает большой штат бухгалтеров, отвечающих за подготовку отчетности для Банка России. Практика показывает, что на операции сбора данных и их свод, требующие много внимания и ответственности, персонал тратит 80% рабочего времени. И только 20% остается на анализ данных. Кроме того, сотрудники бизнес-подразделений головного банка и филиалов должны участвовать в подготовке данных для выпуска отчетности, т.е. отрываться от выполнения основных рабочих задач. Все это повышает риск ошибок или несвоевременной сдачи отчетности, а тем временем затраты банка на ее подготовку остаются высокими.

- Проверить достоверность данных в отчетах сложно или невозможно: разные показатели рассчитывают по разным алгоритмам на основании данных разных систем, отсутствует возможность детализировать отчетные показатели до уровня первичных данных. Обусловлено это тем, что информационные потоки и технология подготовки отчетности в целом непрозрачны. Все это способствует повышению операционных рисков, зависимости банка от персонала.

- Возможны расхождения между отчетными формами, сданными в филиалах, и консолидированной отчетностью. Довольно распространенный случай: филиал подготовил отчетность, сдал ее в местное отделение Банка России, отправил данные в головной офис на консолидацию. После этого в отчетности обнаружились ошибки, филиал их исправил, а в головной офис изменения не передали. В результате филиальная и сводная отчетность не соответствуют друг другу, следовательно, возможны санкции со стороны Банка России.

- Возникают трудности выполнения межформенного контроля. Разные формы рассчитываются разными сотрудниками или даже разными подразделениями по разным алгоритмам. Корректировка отчетного показателя в одной форме может не отразиться в другой форме.

- Существенны трудозатраты и затраты средств на поддержку и внесение изменений при переменах в законодательных нормах, учетной политике и т.д. Это связано с множеством процедур и промежуточных отчетов (аналитических расшифровок), распределенных по различным автоматизированным системам и филиалам. При этом, как мы уже отмечали, эти процедуры могли быть разработаны разными специалистами или компаниями, что повышает зависимость банка от персонала или поставщиков программного обеспечения.

- Эффективность выполнения учетными системами своих основных бизнес-функций снижается в период подготовки и выпуска обязательной отчетности из-за процедур выпуска готовых отчетных форм или расчета отдельных отчетных показателей.

- Отсутствуют системы управления регламентом процесса подготовки данных и готовых отчетов, что также увеличивает риски несвоевременной сдачи отчетности и создает целый ряд других трудностей.

Все эти проблемы существенно усугубляются в условиях слияний и поглощений банков, что актуально для современного банковского рынка. В банках эксплуатируются разные учетные системы, применяются индивидуальные технологии подготовки отчетности, все это необходимо учитывать в процессе объединения банков.

Описанные трудности подталкивают банки к тому, чтобы серьезно рассмотреть вопрос о переносе задачи подготовки отчетности на хранилище данных (ХД), решить целый ряд перечисленных проблем и снизить операционные риски в процессе подготовки регламентированной отчетности.

Знакомьтесь с возможностями платформы хранилищ данных «Контур» для построения высокопроизводительных банковских хранилищ данных и обеспечения качества корпоративных данных.

Есть три способа выпуска отчетности для Банка России на основе технологии хранилищ данных:

- Консолидировать в хранилище готовые отчетные формы из подразделений банка.

- Собирать и консолидировать отчетные показатели, рассчитанные в подразделениях банка, и на их основе готовить отчетность.

- Рассчитывать отчетные показатели и выпускать готовые отчетные формы на основе первичных данных бухгалтерского учета и данных о сделках, собранных в хранилище данных.

Теперь подробнее о подходах к выпуску отчетности на базе хранилища данных и об особенностях реализации каждого из них.

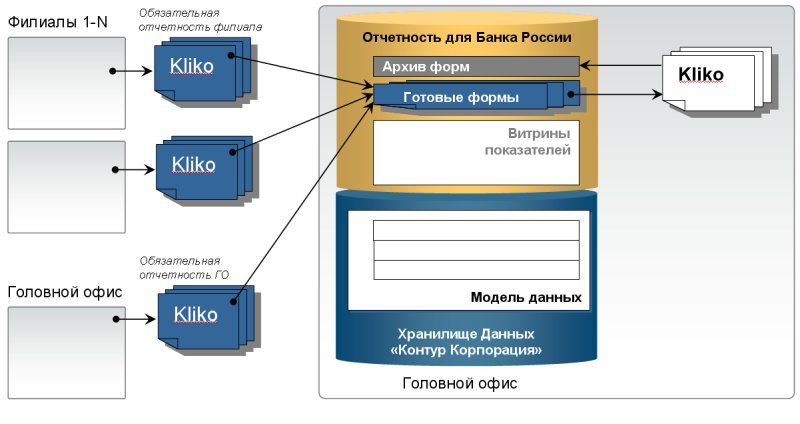

Консолидация готовых отчетных форм

Первый подход не предполагает автоматизации всего процесса подготовки отчетности и обеспечивает только подготовку и выпуск сводной отчетности в многофилиальном банке. Его суть заключается в следующем: филиалы самостоятельно готовят свою отчетность и сдают ее в местные отделения Банка России. После этого отчетность, например, в формате kliko пересылается в Головной офис и загружается в хранилище данных. Далее в хранилище автоматически выполняется консолидация форм. В хранилище на этапе загрузки и обработки данных могут выполняться различные процедуры межформенного и внутреннего контроля, межфилиальных расчетов, производиться необходимые консолидационные корректировки, округления и т.д. Далее готовая сводная отчетность выгружается из хранилища, например в том же формате kliko, для сдачи в Банк России. При этом в едином хранилище в головном офисе сохраняются итоговые отчетные формы, как сводные, так и предоставленные отдельными филиалами.

|

Именно с такой технологии начинал автоматизировать подготовку отчетности для Банка России «Транскредитбанк», филиальная сеть которого на сегодня включает 37 филиалов. Описанная технология успешно функционирует в банке уже не один год, в числе прочего эффективно решая на основе хранилища данных задачу консолидации и подготовки сводной обязательной отчетности.

Основные достоинства этого подхода:

- Снижение трудоемкости и сроков выпуска сводной отчетности. При использовании этого подхода банк автоматизирует процедуры консолидации и контроля данных в отчетности, из технологии подготовки сводной отчетности будут практически полностью изъяты процедуры сбора и консолидации данных, межформенного контроля.

- Контроль регламента поступления данных для консолидации и подготовки сводной отчетности. С помощью единого хранилища ответственные специалисты могут отследить, какие филиалы прислали данные, какие их задерживают, и, соответственно, своевременно принять необходимые меры.

- Наличие единого хранилища сданных отчетных форм. Благодаря хранилищу данных сотрудники банка всегда могут получить доступ к любому сданному отчету для Банка России, за любой период.

- Низкая стоимость и сроки реализации проекта автоматизации. Этот подход не требует высоких затрат на интеграцию и реализацию всех расчетных механизмов в хранилище, а кроме того, не потребуется изменять сложившуюся технологию подготовки отчетности в филиалах.

Однако при использовании описанного подхода банк не обеспечит автоматизации всех этапов процесса подготовки отчетности, поэтому можно говорить о следующих нерешенных проблемах:

- Процесс подготовки отчетов в филиалах и головном офисе остается неавтоматизированным или автоматизированным частично на основе непрозрачной технологии.

- Корректность данных в отчетах, полученных из филиалов, невозможно проверить, так как технология подготовки отчетов в филиалах остается за рамками системы. Невозможно детализировать отчетные показатели и понять, на основании каких исходных данных они получились.

- Остается вероятность расхождения данных в филиальной и сводной отчетности – необходимо применять различные организационные и технические меры, чтобы при изменении отчетности в филиалах после передачи на консолидацию эти изменения обязательно передавались в хранилище.

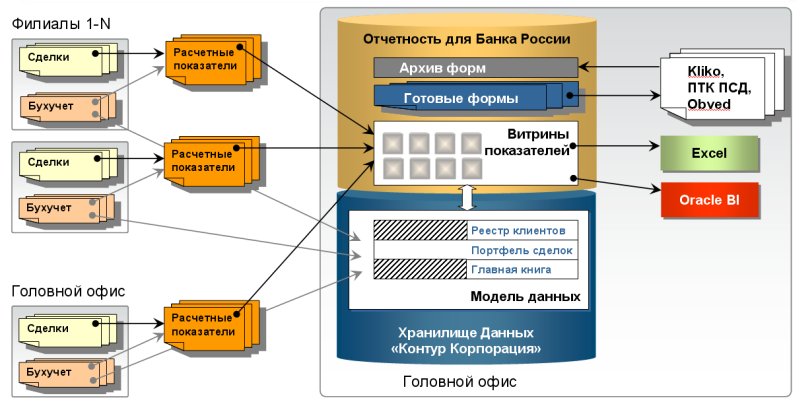

Сбор и консолидация отчетных показателей

Этот подход можно считать промежуточным между первым и третьим.

Во многих банках технология подготовки отчетности представляет собой получение средствами учетных систем различных промежуточных отчетов и показателей, их перенос и сведение вручную в таблицах MS Excel.

Если банк решает собирать и консолидировать на основе хранилища данных отчетные показатели, то процесс подготовки отчетности будет выглядеть так. В хранилище собирают первичные данные бухгалтерского учета и готовые расчетные показатели для подготовки отчетных форм. Создаются готовые витрины данных (расчетные таблицы, планы показателей) под конкретные отчетные формы, которые будут наполняться отчетными показателями, полученными путем расчета из первичных данных бухгалтерского учета или путем загрузки готовых значений, рассчитанных в других системах.

При этом хранилище позволяет настроить и выполнять различные процедуры проверки показателей на соответствие первичным данным бухгалтерского учета. Такая технология может работать и приносить пользу и без загрузки данных бухучета в хранилище, но при этом не будет возможности сверки готовых показателей и, например, остатков или оборотов по определенным счетам. Ответственность за достоверность этих показателей останется полностью на процедурах, которые рассчитывают их в учетных системах.

Именно на уровне витрин данных производится обработка данных, «склеивание» различных показателей, выполняются корректировки, процедуры округления и т.д. На основании витрин готовятся рабочие отчеты (например, в формате Excel или специализированных средствах подготовки отчетности, таких как Oracle BI), которые бухгалтеры используют в основном для выверки полученных показателей, а далее выпускаются готовые отчеты в формате для сдачи в Банк России (kliko, ПТК ПСД, obved).

|

В рамках такой технологии банки могут практически полностью решать задачу подготовки отчетности либо готовить наиболее трудоемкие отчетные формы. Так, в одном из крупных московских банков, эксплуатирующих Хранилище данных «Контур Корпорация», реализована подготовка и выпуск формы 135 (Информация об обязательных нормативах банка).

Выбирая подход к автоматизации подготовки отчетности на основе сбора и консолидации отчетных показателей в единое хранилище данных, банк сможет добиться следующих результатов:

- Единая технология подготовки отчетности. Вся деловая информация банка аккумулируется в единой системе на базе хранилища данных, банк избавляется от недостатков технологии, при использовании которой пользователи работают в разных системах и используют таблицы MS Excel.

- Банк получает отлаженную технологию сбора отчетных показателей для их дальнейшей обработки и подготовки отчетов, снижаются затраты времени и сил на многочисленные выгрузки-загрузки, проверки, ручной ввод данных.

- Обеспечена возможность сверки отчетных показателей с данными бухгалтерского учета по настраиваемым правилам.

- Единый «монитор» процесса подготовки отчетности. Система позволит отследить, данные из каких филиалов уже готовы, какие данные не загружены, какие формы находятся в стадии подготовки и т.д. Система позволяет отслеживать актуальность данных, а процесс подготовки отчетности становится более прозрачным и управляемым.

- Сохранение сложившейся технологии подготовки отчетности и инвестиций, например на разработку отчетов и процедур расчета отдельных показателей в учетных системах. Другими словами, этот подход позволяет получить значимые результаты в сжатые сроки.

Однако ряд проблем остаются нерешенными:

- множество различных источников данных (отчетов, расчетных процедур);

- непрозрачность расчета показателей – они рассчитываются в разных системах с помощью различных процедур;

- трудности поддержки и внесения изменений в расчетные процедуры при изменениях законодательства, дополнительные трудозатраты сотрудников ИТ-служб банков на изменение технологии сбора данных.

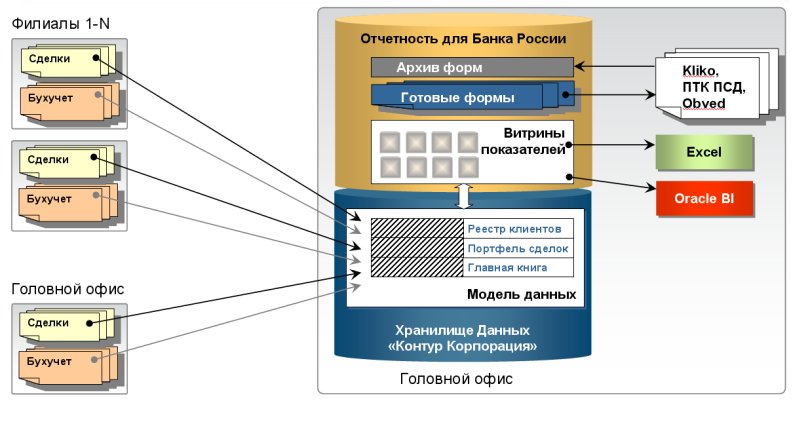

Расчет отчетных показателей и выпуск отчетов на основе данных первичного учета в хранилище данных

Третий подход подразумевает, что решение для подготовки отчетности на базе хранилища данных охватывает все технологические этапы – от сбора первичных данных в хранилище до сдачи готовых отчетных форм в Банк России.

Решение построено по следующим принципам. Первичные данные из различных систем-источников собираются в хранилище в соответствии с отраслевой моделью данных с помощью инструментов интеграции. На этапе сбора данные очищаются, выполняются необходимые проверки, происходит трансформация данных. Модель данных системы «Контур Корпорация» обеспечивает согласованное решение стоящих перед банком функциональных задач управления и подготовки отчетности: подготовка и выпуск отчетности по РПБУ, отчетности по МСФО, управленческого учета и отчетности и др. При этом, настраивая и используя модель данных «Контур», пользователи оперируют объектами предметной области («кредит», «депозит», «клиент»), и именно этими объектами они пользуются при подготовке различных видов отчетности.

На этапе подбора продуктов для реализации этого подхода важно учитывать значимость интеграционных инструментов для эффективной подготовки отчетности. Например, инкрементальная загрузка данных является обязательным требованием к процессу сбора данных.

Представьте себе ситуацию. Бухгалтер, ответственный за подготовку отчетности, внес правки в данные по предыдущему операционному дню. В этом случае ИТ-персонал вынужден вновь загружать исправленные данные в течение текущего дня, что затягивает выпуск отчетности. Не типичны ли такие случаи для процесса подготовки отчетности?

Инструменты интеграции должны автоматически отслеживать внесение изменений в данные учетных систем и перегружать в хранилище не весь массив обновленных данных, а только измененные фрагменты. Важное требование к этой функции – минимальные затраты времени. Подобные задачи решают только инструменты промышленной интеграции приложений, такие как Informatica Power Center.

В приложении «Отчетность для Банка России» для конкретных отчетных форм создаются витрины данных, которые содержат полный набор показателей, отражающихся непосредственно в отчетных формах. Эти показатели рассчитываются на основании первичных данных с помощью автоматических настраиваемых процедур и алгоритмов. На уровне витрин данных пользователи выполняют автоматические и ручные процедуры корректировок. При этом система предоставляет пользователям полный инструментарий для настройки процедур трансформации и расчетов, настройки и выполнения корректировок, правил проверки бизнес-логики, выпуска готовых отчетов.

Также приложение обеспечивает:

- экспорт отчетных форм в соответствии с требованиями программных комплексов Банка России: Kliko, Obved, ПТК ПСД;

- экспорт отчетных форм, расчетных таблиц и корректировок в формате MS Excel;

- подготовку данных для контроля и проверки отчетных форм на базе аналитической платформы Oracle BI, где пользователь получает возможность детализировать отчетные показатели до уровня первичных данных (договоров, операций, проводок и т.д.).

После отправки в ЦБ готовые формы сохраняются в специальном хранилище сданных отчетных форм.

Таким образом, вся отчетность готовится в единой системе по единой технологии. Опыт применения таких систем на основе хранилища данных «Контур Корпорация» сегодня есть у Связь-банка, Фондсервисбанка, Еврофинанс-Моснарбанка и др., где автоматизирован полный цикл подготовки и выпуска целого ряда отчетных форм, состав которого расширяется.

|

Чем привлекателен этот подход?

- Снижение операционных рисков: решение охватывает все этапы автоматизации подготовки отчетности.

- Снижение трудоемкости выпуска отчетности и затрат времени. Банк снижает затраты и на поддержку и доработку решения при изменении законодательства – ответственность за это несет разработчик. Кроме того, банк будет меньше зависеть от собственных разработчиков.

- Прозрачная технология подготовки отчетности. Сотрудники банка всегда могут выяснить (и продемонстрировать проверяющим органам), из чего сложился тот или иной показатель в отчете, на какой стадии подготовки находится та или иная отчетная форма.

- Решение проблемы межформенного контроля и несоответствия филиальной и сводной отчетности. Межформенная сходимость обеспечивается автоматически, поскольку одинаковые показатели в разных отчетах готовятся на основе одних и тех же агрегатов. Так как филиальная и сводная отчетность готовится в единой системе, то все изменения, сделанные филиалами, сразу отражаются в сводной отчетности.

- Возможность менее болезненной смены отдельных учетных модулей и всей АБС за счет того, что при этом никак не меняется модель данных в хранилище и не нарушается технология подготовки отчетности. Чтобы решить эту задачу, поток данных из одной учетной системы заменяют на поток из другой системы, других изменений не вносят.

Следует признать, что создание такой максимально полной системы подготовки обязательной отчетности на базе хранилища данных – проект длительный и дорогостоящий, который требует организационной, методологической и технической поддержки в банке. Вместе с тем, очевидно, что решение столь важного вопроса, как автоматизация подготовки обязательной отчетности, требует серьезных затрат и усилий.

«Шаг за шагом» к идеальной системе автоматизации подготовки отчетности

В заключение приведу несколько рекомендаций для тех, кто задумывается над развитием технологий подготовки обязательной отчетности.

Для любого банка идеальная автоматизированная система подготовки отчетности – та, которая охватывает все циклы подготовки всех форм отчетности. Ее внедрение должно быть простым, недорогим и быстрым. По результатам проекта банк должен получить максимально простую в использовании и поддержке систему.

Однако немногие банки имеют подготовленную «почву» для быстрого создания системы, приближенной к идеалу. Чаще всего это связано с низким качеством данных и их нехваткой в учетных системах. Возьмем для примера формы 125 и 135, которые отличаются высокой сложностью подготовки: автоматизация в этой области имеет высший приоритет для любого банка. Естественно, что любой банк стремится автоматизировать их выпуск в минимальные сроки. Но для быстрого решения этой задачи только на интеграцию уйдет около года, а может, и больше – с учетом того, что часть информации отсутствует в учетных системах. Получается, что банк получит первый результат более чем через год и только по истечении этого срока проект может начать окупаться.

В связи с этим моя главная рекомендация – ставить реальные цели. Идеальную систему выпуска отчетности надо создавать поэтапно, и на каждом промежуточном этапе получать полезные результаты для бизнеса. Оценивать готовность банка начать проект автоматизации, искать оптимальный путь к решению основных задач будет полезно в сотрудничестве с поставщиком программного обеспечения и услуг.

Описанные выше три подхода совершенно не противоречат друг другу и являются частями одного общего решения.

В хранилище данных есть витрины данных для отчетов, которые могут заполняться и готовыми цифрами из уже сданных отчетов в филиалах (первый подход к автоматизации обязательной отчетности), и готовыми отчетными показателями с их дополнительной обработкой и выпуском отчетов (второй подход). Эти показатели также могут рассчитываться в системе на основании первичных данных, собранных в хранилище, т.е. в какой-то момент банк может перейти к третьему подходу, который охватывает полный цикл подготовки отчетности. Соответственно, банк может начать с загрузки готовых цифр в систему, а в дальнейшем, по мере готовности банка и наполнения хранилища всей необходимой и «очищенной» информацией, заменять загрузку на расчет непосредственно в системе.

Таким образом, банк сможет получить первые результаты в сравнительно небольшие сроки (несколько месяцев) и уже на этом этапе получить добавленную стоимость от использования системы. В дальнейшем необходимо или останавливаться на каком-то этапе, когда результат признан удовлетворительным, или развивать проект поэтапно, расширяя круг решенных задач.

Если изначально систему выстраивают по третьему варианту, опять же самым эффективным будет поэтапный путь: хранилище наполняется данными постепенно. Как правило, на начальном этапе необходимо собрать данные бухгалтерского учета, так как в дальнейшем информация по сделкам будет сравниваться именно с Главной книгой. Данные по сделкам также собираются последовательно по отдельным портфелям. Соответственно, после каждого законченного этапа по сбору данных можно решать задачи выпуска определенного набора отчетных форм, для которых уже достаточно данных в хранилище. Это позволит банку получить эффект от внедрения системы в гораздо более короткие сроки.

Так «шаг за шагом» вы добьетесь нужного результата – автоматизации всего цикла подготовки отчетности и максимально быстрого возврата инвестиций.

Автор: А. Леонтович

Источник: Банки и технологии, 2008, № 4